Einkommensteuererklärung 2017 – Tipps und Tricks

Die Steuererklärung für das Jahr 2017 steht an.

Wenn Sie die Steuererklärung ohne Steuerberater/Lohnsteuerhilfeverein erstellen, endet die Abgabefrist für die Steuererklärung 2017 am 31.05.2018.

Haben Sie die Frist (31.05.2018) versäumt, ist das dieses Jahr auch kein größeres Problem.

In den ersten Tagen und Wochen des Jahres haben die Finanzbeamten sowieso alle Hände voll zu tun, um die bisher eingetroffenen Erklärungen zu bearbeiten. Wenn Sie Ihre Formulare jetzt schnell nachreichen, werden Sie keine Schwierigkeiten bekommen.

Ist ein Steuerberater oder Lohnsteuerhilfeverein für die Erstellung Ihrer Einkommensteuererklärung verantwortlich, haben Sie mit der Abgabe Zeit bis zum 31.12.2018.

Im ersten Teil bieten wir Ihnen zwei nützliche Tipps für die Einkommensteuererklärung 2017 an:

Haushaltsnahe Dienstleistungen:

Haushaltsnahe Dienstleistungen können mit 20 %, jedoch maximal 4.000,00 € von der tariflichen Einkommensteuer abgezogen werden.

Die Steuerermäßigung kann auch für die Inanspruchnahme von Pflege- und Betreuungsleistungen sowie für Aufwendungen in Anspruch genommen werden, die einem Steuerpflichtigen für die Unterbringung in einem Heim oder zur dauernden Pflege entstehen, soweit darin Kosten für Dienstleistungen enthalten sind, die mit denen einer Hilfe im Haushalt vergleichbar sind.

Die haushaltsnahe Dienstleistung ist eine Tätigkeit, die gewöhnlich durch Mitglieder des privaten Haushalts erledigt wird und für die stattdessen eine Dienstleistungsagentur oder ein selbständiger Dienstleister in Anspruch genommen wird.

Beispiele für haushaltsnahe Dienstleistungen:

- Hausarbeiten (z. B. Reinigung, Fenster putzen, Bügeln),

- Gartenpflege (z. B. Rasenmähen, Hecken schneiden),

- Hausmeisterdienste und Hausreinigung (Treppenhaus),

- Kleidungs-/Wäschepflege im Haushalt des Steuerpflichtigen,

- Umzugsdienstleistungen für Privatpersonen,

- Kinderbetreuungskosten (falls nicht als Werbungskosten oder Sonderausgaben berücksichtigt),

- Pflege- und Betreuungsleistungen im Privathaushalt (z. B. durch einen Pflegedienst),

- Heimunterbringung (abzugsfähig sind nur die Kosten, die mit einer Haushaltshilfe vergleichbar sind),

- Versorgung und Betreuung von Haustieren.

Der Haushalt muss sich im Inland, innerhalb der EU oder des EWR befinden.

Neben dem eigenen Wohnsitz kommen auch Wohnungen in Frage, die Eltern für ihre Kinder mieten oder diesen kostenlos überlassen, aber auch Ferien-, Wochenend- und auch Zweitwohnungen, die tatsächlich selbst genutzt werden.

Die genannten Höchstbeträge gelten haushalts- und nicht personenbezogen. Leben mehrere Alleinstehende in einem Haushalt zusammen, können sie die Höchstbeträge nur einmal in Anspruch nehmen.

Die Beschäftigung eines im gleichen Haushalt lebenden nahen Angehörigen (Ehepartners, nicht-ehelichen Partners, Elternteils oder Kindes) wird dabei allerdings nicht als steuermindernd anerkannt.

Über die Leistungen muss eine Rechnung ausgestellt werden und die Zahlung muss durch Überweisung erfolgen; damit soll die Besteuerung beim Empfänger sichergestellt und der Schwarzarbeit entgegengewirkt werden. Ab 2008 ist der Nachweis laut Gesetz nur noch auf Verlangen beim Finanzamt vorzulegen.

Der Abzug ist ausgeschlossen, sofern die Aufwendungen zu den Betriebsausgaben, Werbungskosten, außergewöhnlichen Belastungen oder Kinderbetreuungskosten gehören.

Handwerkerleistungen:

Handwerkerleistungen können mit 20 %, jedoch maximal 1.200,00 € von der tariflichen Einkommensteuer abgezogen werden.

Dies gilt nicht für öffentlich geförderte Maßnahmen, für die zinsverbilligte Darlehen oder steuerfreie Zuschüsse in Anspruch genommen werden.

Zu den Arbeitskosten zählen auch Maschinenmieten, Fahrtkosten usw., nicht jedoch Materialkosten.

Die Anlage 1 zum BMF-Bundesfinanzministerium-Schreiben vom 15. Februar 2010 enthält eine Liste, was zu den Handwerkerleistungen zählt.

Wichtig ist, dass nichts Neues entsteht, sondern nur etwas repariert oder instandgesetzt wird. Außerdem muss die Handwerkerleistung auf dem eigenen Grundstück erbracht werden.

Eine Fernsehreparatur in der Werkstatt des Händlers ist nicht absetzbar, eine Reparatur vor Ort aber schon.

Beispiele für Handwerkerleistungen:

- Arbeiten an Innen- und Außenwänden,

- Arbeiten am Dach, an der Fassade, an Garagen etc.,

- Reparatur oder Austausch von Fenstern und Türen,

- Streichen/Lackieren von Türen, Fenstern (innen und außen), Wandschränken, Heizkörpern und –rohren,

- Reparatur oder Austausch von Bodenbelägen (Teppichboden, Parkett, Fliesen),

- Reparatur, Wartung oder Austausch von Heizungsanlagen, Elektro-, Gas- und Wasserinstallationen,

- Modernisierung oder Austausch der Einbauküche,

- Modernisierung des Badezimmers,

- Brandschaden- und Wasserschadensanierung (soweit nicht Versicherungsleistung erfolgt),

- Aufstellung eines Baugerüstes (Arbeitskosten),

- Dachrinnenreinigung,

- Wärmedämmmaßnahmen,

- Trockenlegung von Mauerwerk (Arbeiten mit Maschinen vor Ort),

- Reparatur und Wartung von Haushaltsgegenständen (Waschmaschine, Geschirrspüler, Herd, PC),

- Maßnahmen der Gartengestaltung (Erd- und Pflanzarbeiten im Zusammenhang mit der Errichtung einer Stützmauer am Nachbargrundstück)

- Pflasterarbeiten auf dem Wohngrundstück,

- Schornsteinfeger.

Der Haushalt muss sich im Inland, innerhalb der EU oder des EWR befinden.

Neben dem eigenen Wohnsitz kommen auch Wohnungen in Frage, die Eltern für ihre Kinder mieten oder diesen kostenlos überlassen, aber auch Ferien-, Wochenend- und auch Zweitwohnungen, die tatsächlich selbst genutzt werden.

Die genannten Höchstbeträge gelten haushalts- und nicht personenbezogen. Leben mehrere Alleinstehende in einem Haushalt zusammen, können sie die Höchstbeträge nur einmal in Anspruch nehmen. Die Beschäftigung eines im gleichen Haushalt lebenden nahen Angehörigen (Ehepartners, nicht-ehelichen Partners, Elternteils oder Kindes) wird dabei allerdings nicht als steuermindernd anerkannt.

Über die Leistungen muss eine Rechnung ausgestellt werden und die Zahlung muss durch Überweisung erfolgen; damit soll die Besteuerung beim Empfänger sichergestellt und der Schwarzarbeit entgegengewirkt werden. Ab 2008 ist der Nachweis laut Gesetz nur noch auf Verlangen beim Finanzamt vorzulegen.

Der Abzug ist ausgeschlossen, sofern die Aufwendungen zu den Betriebsausgaben, Werbungskosten, außergewöhnliche Belastungen oder Kinderbetreuungskosten gehören.

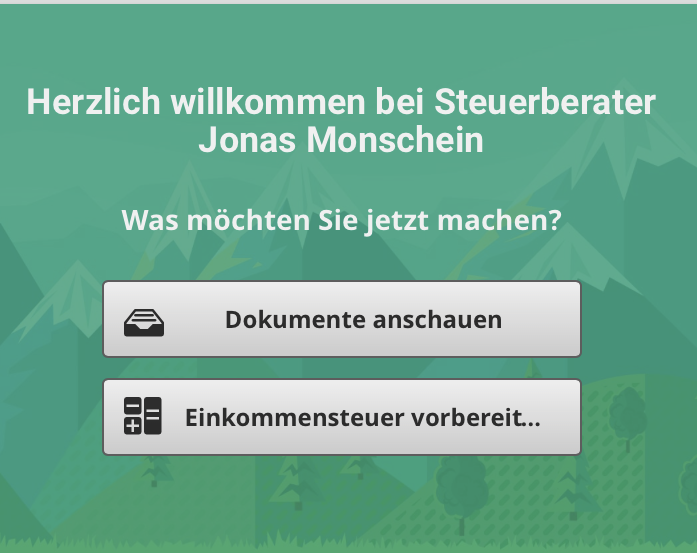

Mit der webbasierten Online-Plattform Steuerbüro.Online können wir Ihre private Einkommensteuererklärung zu 100% digital erledigen.

Gerne richten wir Ihnen einen Zugang in unserer Steuerbüro-Online-Cloud ein.

Haben Sie Fragen?

Dann schreiben Sie bitte eine Mail an: mandant@unternehmen-steuer.de

Hinterlasse ein Kommentar

An der Diskussion beteiligen?Hinterlasse uns deinen Kommentar!